至于应该选择哪个配套,林平说:“这要看你需要的是稳定或是尽可能节省每一元。”

延伸阅读

房屋贷款需要颇长时间才可付清,一旦决定贷款买房子,意味着未来十多二十年都得背负债务,财务规划将从此改变,因此须要谨慎选择房贷。

买房子是一笔大交易,涉及金额不小,幸好市面上有很多房屋贷款选择,能帮助人们实现拥屋的梦想。

房子价格和房子的估值并不一样,如果你以50万元买一间转售组屋,而建屋局的估值只是48万元,那么估值顶限就是48万元。

动用公积金储蓄买房应理清两概念

2. 储蓄银行面簿社群The Burrow

公积金普通户头的储蓄可用来支付买房子的全部或一部分首期。付了首期后,如果无法取得足够贷款或不想贷款太多,可用公积金或现金支付卖方更多钱。公积金普通户头的储蓄,还能用来偿还每月的房贷供款,而一些跟买房相关的费用,也能利用公积金支付。

然而,动用公积金储蓄买房子是有顶限的。在向银行贷款之前需要厘清两个概念:估值顶限(Valuation Limit)和提款顶限(Withdrawal Limit)。

林平建议:“只要仍然可以满足日常需求和其他支出,尽量使用现金,把储蓄留在公积金户头。”

再融资的主要目的是节省利息,从利率较高的配套转到利率较低的配套。

与固定利率配套相比,浮动配套的利率往往较低,这意味着每月的供款较少。然而,为防房屋贷款利率上升,你需要谨慎地拨出一笔额外的资金以防万一。

如果有一天你打算提前还款以缩短贷款期限,必需先向银行了解是否得符合任何条件,以及是否需要支付提前还款的罚金。

利率变动对每个月的供款会产生很大影响,应该选择固定配套或浮动配套,是很多人面对的难题。

另一方面,如果你未来一两年计划卖掉房子,那就要计算再融资是否能省下足够的钱。例如,你再融资后的两年内可省下4000元利息,但得支付2000元的费用。如果你在一年后便卖出房子,届时你的新房贷只能为你省下了1000元(4000元减2000元后再除以2),这么一来再融资看似白忙一场。

提款顶限一般是估值顶限的120%,视房子类型、购屋者的年龄等因素而定。假设估值顶限是48万元、提款顶限是120%,你总共只能动用57万6000元的公积金储蓄来买这套房子,这笔钱包括了首期付款以及未来的每月供款。

买房子是国人在55岁之前唯一可将公积金储蓄“套现”的机会。

此外,储蓄银行的组屋贷款配套也提供六个月的Home Payment Care保障,一旦非自愿损失收入将代为支付三个月的供款;死亡或终身残障则赔偿3万元。

一些人也可能是为了转到更合适的配套,例如若关注未来利率可能上升,因此从浮动利率配套转到固定利率配套。

完整系列课题:

选择适合的房贷是一门大学问,借多少、借多久都必须经过深思熟虑。

在做选择前问自己,如果利率上升,是否有能力支付更高的每月供款?若答案是可以,那浮动利率配套可能适合你。

储蓄银行/星展银行存款及抵押货款业务部主管林平说:“要注意的是,贷款期越长虽然意味着每月供款额会越少,但所支付的总利息其实更多。”

加入社群的公众可以提出财务规划相关的问题,寻求志同道合人士以及专家的建议。

若之前获得银行的津贴,在规定期间(通常是36个月)转换配套或偿还贷款要吐回所得津贴。

锁定期长短及其他杂费应纳入考量

较长的贷款期限通常意味着每月供款额较小,反之亦然。一般来说,年纪越轻贷款期就能越长。不过贷款期是有顶限的,根据条例,组屋的贷款期最多30年,私宅则是35年。

如果你是那种会在半夜醒来思考将来事业何去何从的人,那么固定利率配套所提供的稳定性比较适合你。然而,一旦选择了固定配套,就要准备被套牢一段时间,因为若提前解约或提早还款,要支付相当昂贵的费用和罚金。

林平以Multiplier户头为例子说,选用储蓄银行的房贷配套,同时将每月薪水存入储蓄银行或星展银行的户头,Multiplier户头便可享有更高的储蓄利率。

可帮助顾客提升财务知识,包含的课题有预算规划、管理债务、保障、增长财务、房屋以及退休。

对多数人来说,即便克勤克俭也可能不够现金买房子,必须动用公积金储蓄,但是对于现金充裕的人,要用现金或公积金来买房子,又应该考虑哪些因素呢?

1. NAV网站

在动用公积金储蓄买房时需要权衡取舍,因为用于买房的公积金储蓄越多,日后的退休储蓄就越少。公积金会员把钱留在普通户头,可享有至少2.5%利率,如果无需动用这些储蓄来支付每月供款,甚至可以考虑把它转到公积金特别户头,每年赚取高达5%的利息。

浮动配套的利率一般较低,但利率会不时变动,在极端的情况下可能会每个月变动。固定配套则至少在一段时间内是稳定的,一般上是首一两年。

日后若利率上升导致每月供款增加,以致触及提款顶限,那么就得用现金偿还剩余贷款了。

尽量用现金支付最理想

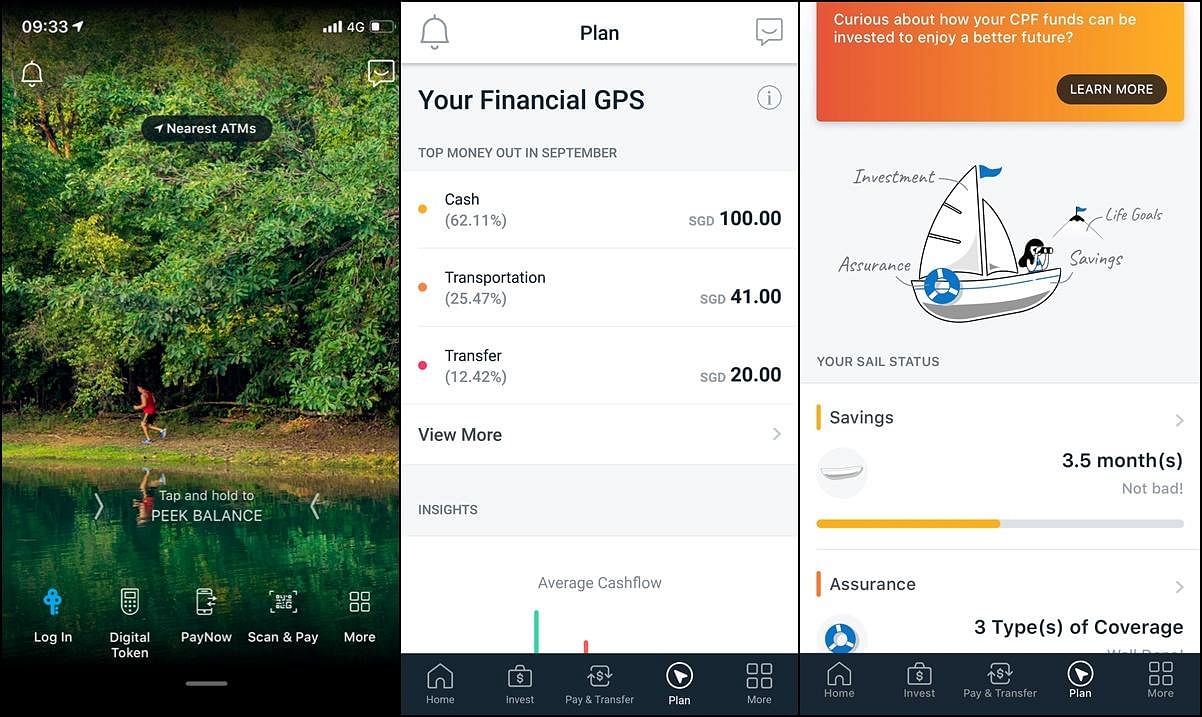

可让顾客更加了解自己的财务习惯,并且可以把银行以外的财务信息输入到应用软件,全面分析自己的收支情况。顾客可在这应用设定自己的理财规划目标,也可访问posb.com.sg房贷专页查询更多相关信息。

储蓄银行实用工具

银行会依据贷款与估值比率(LTV)、贷款人的年龄,以及总偿债比率(TDSR)来决定可以借多少、借多久。LTV顶限是75%,TDSR则不可以超过月入的60%。如果买的是组屋,银行也得计算每月偿还贷款比率(MSR),这个部分不可超过月入的30%。

再融资可节省利息

不论选择哪家银行的配套,借贷者都应该有足够的现金以应付利率上扬或其他不时之需。理想的做法是拥有足够的现金或流动资产,以支付长达两年的每月供款,万一遇上财务问题,才能有足够时间重组贷款,甚至脱售房产。

按需求选择固定或浮动利率配套

如果你的房贷已经过了锁定期就能考虑再融资,因为若在锁定期内转换配套得支付违约金。

储蓄银行的房屋贷款配套有固定利率或浮动利率供选择。若购买的是组屋,固定利率配套可提供长达五年的稳定利率。

在选择贷款配套时,锁定期的长短、贷款涉及的各种费用,以及是否有其他优惠,也应该纳入考量。

林平说:“除了衡量能省下的利息,也要考虑再融资所涉及的费用,如律师费、房产估价费和违约金等。”

3. 储蓄银行手机应用软件中的“财务导航仪”(My Financial GPS)

银行的房贷配套往往附带一些好处,例如律师费与估值费津贴。一些银行会提供灵活锁定期(lock-in period),或让客户免费转换贷款配套等。

在考虑配套时,应该从整体需求来考量,而不是为了省下短期的利息支出,未来利率走势及自己的财务状况都是重要考量。