延伸阅读

另一方面,储蓄不够,万一不幸失去工作或大病一场,手头吃紧,可能会被迫抛售投资,甚至去借高利率的个人贷款。

3. 保险保障

另外, 公积金网站也提供一个退休准备计算器,帮助你了解自己是否能达到自己的退休目标。

由此可见,为个人和家庭进行财务规划,情况大不相同。

此外,也应正视自己的债务情况,先削减高利率的债务,例如信用卡债和个人贷款。如果房贷的付款超出了自己的能力范围,则可以考虑大屋换小屋,或者租出一个房间。

储蓄够多,确实有保障,但钱存在银行赚取微薄的利息,在每年通货膨胀的影响下,这笔钱日积月累反而缩水,不足以应对退休的需要。

决定要准备多少急用资金时,你可以设想一下,如果突然住院需要一笔钱,你有足够的现金来支付吗?可以在保险公司给予赔偿之前维持日常的开销吗?

黄韵霓介绍说,储蓄银行推出了一个NAV网站(NAV.sg),帮助顾客提升财务知识,包含的课题有预算规划、管理债务、保障、增长财务、房屋以及退休。

当每月进账的现金超过流出的现金后,便可考虑设立一笔急用资金,或进行投资来增长财富。正现金流是任何财务规划的基础。

每年做一次财务检查

就好比我们的健身计划一样,财务健康也应该有个计划和目标。

而当家里宝宝出生后,又会多一笔开支,因此可以考虑是否要减少某些方面的开销。你也要为孩子的未来做打算,替他购买保险,拨出一笔资金为教育费用做准备。趁孩子年纪小的时候买保险,保费比较便宜,也往往不会有预先存在的健康问题。

例如,如果你是家中唯一赚钱养家糊口的人,或者你需要负担多名家人的生活开支,那也许就需要设立超过六个月开支的急用资金。

黄韵霓建议,大家可以从六个指标着手,评估自己的财务健康状况。

一般上财务界建议,应该设立相当于六个月开支的急用资金。不过,黄韵霓提醒:“你需要评估自己的情况,来决定六个月是否足够。”

通货膨胀的影响会使得我们辛苦赚来的钱逐年缩水,通过谨慎投资,才能让财富增长跟上通胀的步伐,甚至是超越通胀的速度。

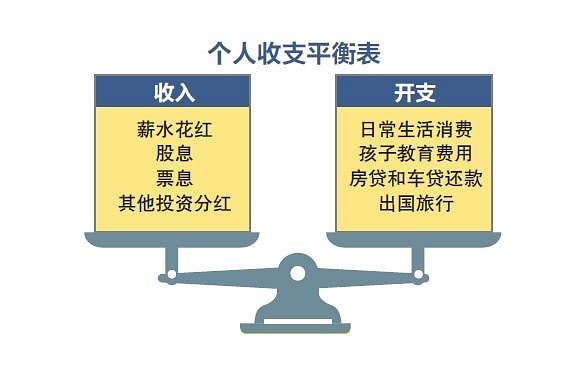

要评估自己的财务健康,储蓄银行理财规划与个人投资执行董事黄韵霓建议,首先你要非常中肯地正视自己的财务情况,做一个简单的现金流进出收支平衡表,了解自己的钱花在了哪里。然后你可以做出调整,减少在奢侈品上的花费,削减债务,开始储蓄或定期拨出一笔钱进行投资。

1. 现金流

上网评估理财规划

很多新加坡人非常注重身体健康,稍有不适便去看医生,也有不少人每一两年上医院做全身体检。

确保了身体健康,也不可忘记自己的财务健康,只有两者兼顾,才能称得上是真正的健康。

银行、公积金、辅助退休户头、投资(包括房地产、股票和债券等)和保险计划是你的资产,房屋贷款、车贷、信用卡债和个人贷款等是你的负债。

如何才算得上是财务健康?是否银行储蓄足够多,就是财务健康?这个答案因人而异。

如果你外流的现金超过了进账的现金,你就应该检讨:这是一次过的情况,还是应该削减开支?例如减少外出用餐的次数、少买一些不必要的物品等。

银行也设有一个面簿社群The Burrow,加入社群的公众可以提出财务规划相关的问题,寻求志同道合人士以及专家的建议。

每月的收入、来自银行储蓄户头的利息、投资房地产的租金、股票的股息、债券的票息以及保险计划的分红,这些是进账的现金流,贷款的利息支付和每月日常消费开支,则是外流的现金。

切记投资要以长线为主,不要市场一有风吹草动就离场,这么做很可能会让你错失市场表现最好的那几天。

黄韵霓说,每个人都有目标、梦想和需求,有时候我们没有面对现实状况,以为这些都是在自己能力范围内的。“坦诚面对自己,告诉自己到底哪些是可以负担的,哪些计划需要放弃,才能让自己达到人生的主要目标。”

黄韵霓建议,应当每年做一次检查,或者是当自己情况有巨大变化时,例如生孩子或事业,也要再审视自己的财务情况。比如说,买了屋子后,每月得负担房贷还款,是否会导致进账的现金减少,从而要削减部分开支。

你也要了解年长的父母是否买了保险,如果他们有公司保险,也要了解他们退休后有无保险计划可覆盖。

5. 房屋

多数人也许没有习惯把自己所有的财务信息收集起来。这包括收集各个银行户头、公积金户头、辅助退休户头(supplementary retirement scheme,简称SRS)、投资产品、保险计划、税务、负债和贷款以及开支这些信息,并把这些列成表,一目了然可以看到自己的净资产和现金流情况。

2. 储蓄

一般上,房屋贷款是我们最大的财务负担,贷款期限往往超过10年、甚至20年。房贷再融资转换到利率更低的配套,可以帮助我们减少每月还款。

等我们退休后,同样需要资金来维持每日开支。此外,我们能否继续追求自己的兴趣爱好,享受比较奢侈的服务,就要看我们是否提前准备了充裕的退休金。

6. 退休

当财务情况达到健康的水准,你可以开始为财富增长做规划,有纪律性地定时定期投资固定数额的资金,同时不影响到日常开支所需。

完整系列课题:

你同时也可开始做一些功课,了解基本的投资产品和概念,就好比在旅行之前你会广搜信息确保自己找到最划算的配套一样,做功课能让你做出明智的投资决定。

定下目标以后,便可拿出你的收支平衡表,检讨哪些开支可以削减。

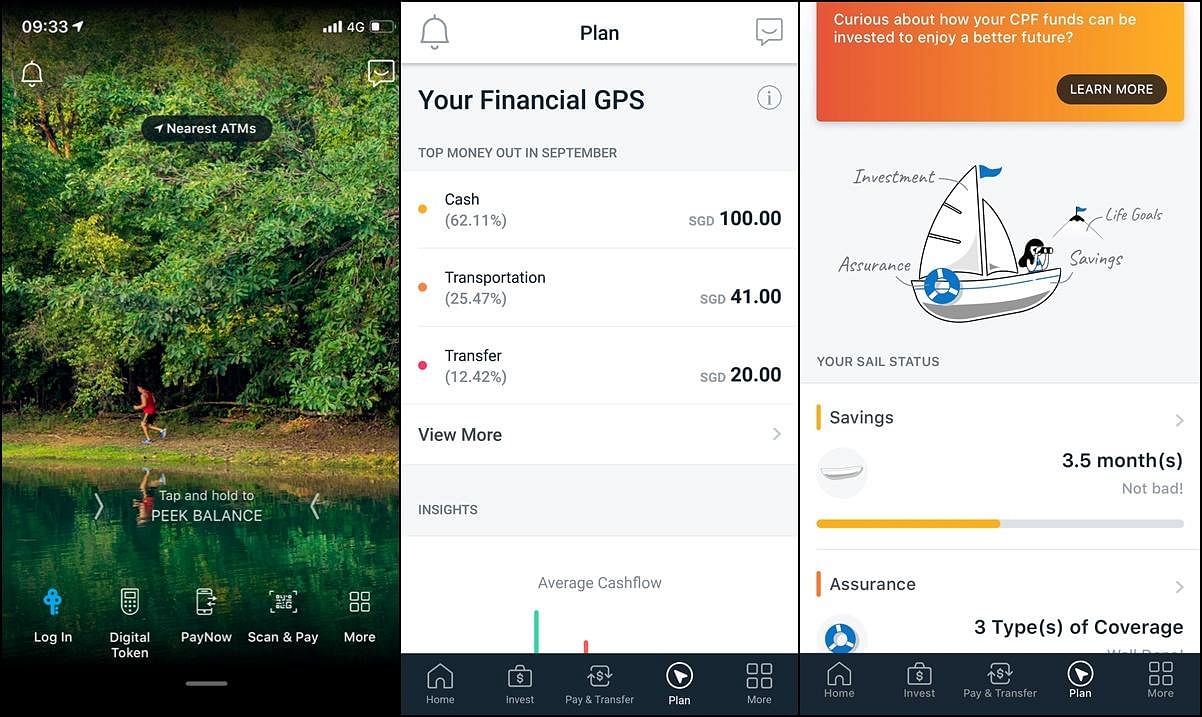

银行手机应用软件中的“财务导航仪”(My Financial GPS),可让顾客更加了解自己的财务习惯,并且可以把银行以外的财务信息输入到应用软件,全面分析自己的收支情况。顾客可在这应用设定自己的理财规划目标,也可访问posb.com.sg查询更多财务规划信息。

随着人们的寿命越来越长,生活成本不断上升,要为退休后的20年甚至30年生活做规划愈发重要。确保自己拥有足够的财务资产和被动收入,以免到时担心钱不够用。

为财务计划设定目标

4. 增长财富

你和家人是否拥有足够的保险保障来应对突发情况?例如残障、失去收入、突发的大笔医疗费用等,确保这这些情况发生时,家人不会突然承担过大的财务负担。

进行了一次财务健康检查后,若发现自己的情况良好,这并不代表就可一劳永逸了。

如果你不清楚财务健康检查应该从哪里下手,不妨先访问一下全国财务教育计划“理财有方”(MoneySense)的网站,做一个简短的问卷,了解自己在钱财管理、保险、投资以及退休和传承规划方面做得如何。只需花五分钟完成一个问卷,网站便会根据输入的信息,提供量身定制的建议。