“新加坡监管机构非常支持金融科技创新,不过它们也限制企业从事存款和借贷服务。这样一来,监管机构能够在金融稳定性和提供企业创新空间这两方面取得平衡。”

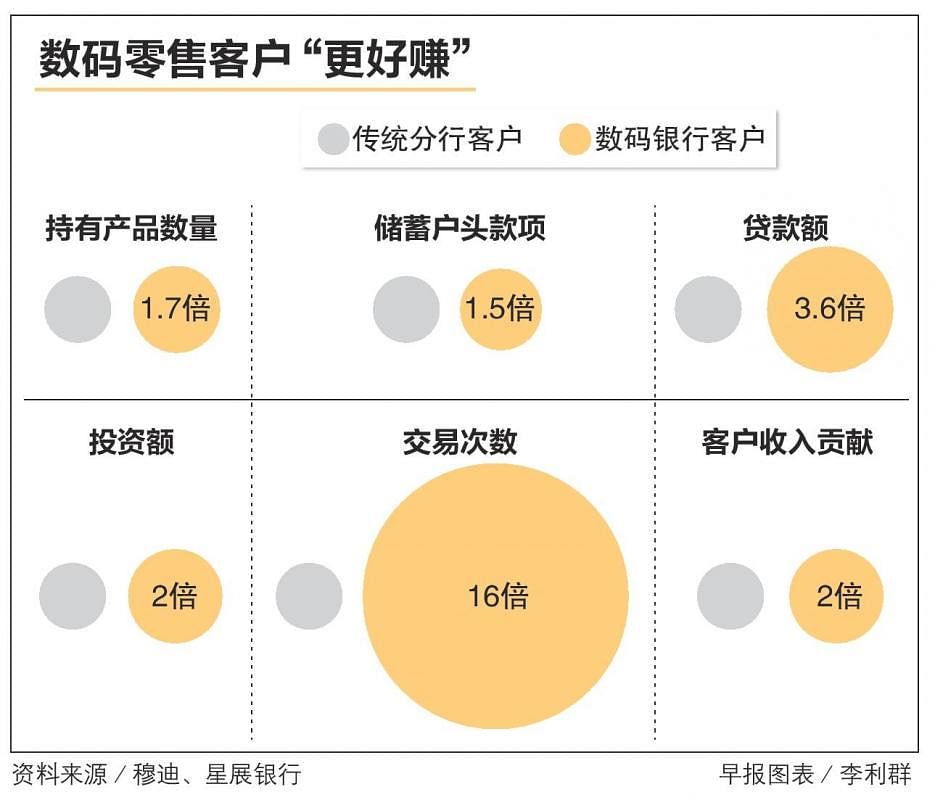

报告指出,和传统银行分行的客户相比,数码客户能让银行赚取更多盈利。据它们计算,数码零售客户和企业客户贡献的收入,比传统分行客户高出两三倍。

例如星展集团自2009年就推行数码计划,在这段期间打造云端科技基础设施,并加快数据分析和人工智能的采用。

新加坡金融科技领域 在亚细安处领先地位

新加坡是亚细安的金融科技枢纽,创投企业数量和投资额方面都处于领先地位。

越来越多金融科技起步公司与本地银行合作并推出新产品,而不是与它们正面交锋争取市场占有率。

国际评级机构穆迪(Moody's)发表报告,分析金融科技领域的快速增长对星展集团(DBS)、大华银行(UOB),以及华侨银行(OCBC)带来的影响。

穆迪给予三家银行“Aa1”评级。

报告指出,这三家银行的资金雄厚,多年积极投资以进行数码转型。

海外业务方面,大华银行今年在泰国推出数码银行,星展集团则分别在2016年和2017年在印度和印度尼西亚推出类似服务。

不过,三家银行的数码化带来收益并不显著。报告解释,它们都把这些款项继续投入在科技方面。

本地三家银行积极走向数码化,加上它们的资金雄厚,让它们在金融科技颠覆的时代能保持竞争力。

另外两家银行在2014年也开始于不同业务推行数码计划,譬如华侨银行是首家推出以指纹等生物认证科技来登入网络银行平台的银行。

报告也发现金融科技领域的发展更加多样化,2017年的投资主要在数码支付和移动钱包,现在的资金也流入其他业务,例如区块链、机器人投资、人工智能、网上借贷等。

数据显示,本地的金融科技创投企业数量在去年10月为756家,高于2017年底的479家,并且是亚细安市场中占比最大的市场。

穆迪副总裁兼高级分析师陈福顺指出,三家银行能在金融科技颠覆时代保持竞争力的另一原因,是政府设下了维护金融稳定性的严格监管条例。

至于相关投资额,在2018年达3亿5000万美元(约4亿7990万新元),比2016年高出超过75%。

“过去五年来,随着更多客户通过网络进行交易,三家银行的数码平台用户显著增加,营收同样也上扬。”